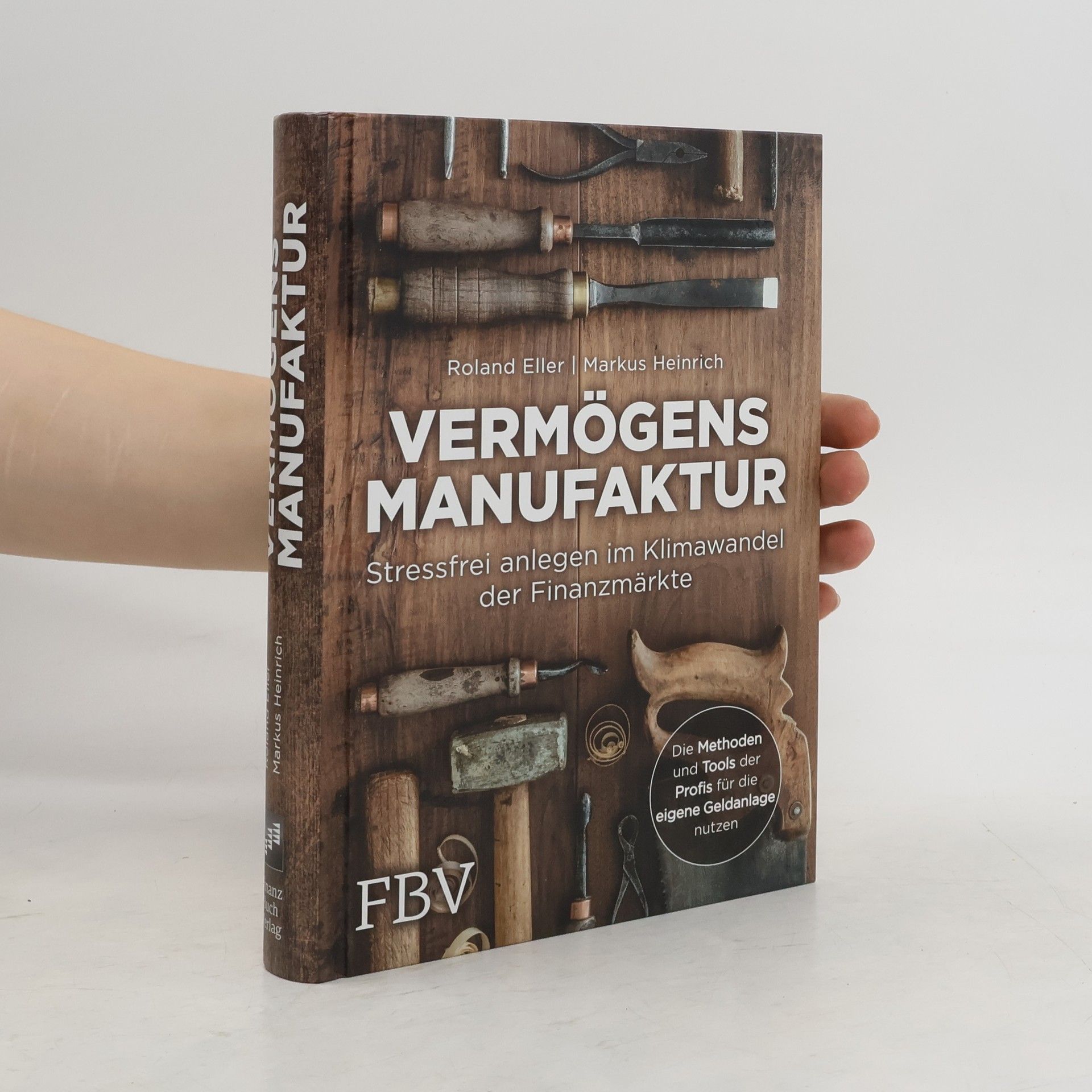

Geld anlegen wie die Profis

Erfolgreiche und stressfreie Geldanlage an den Finanzmärkten

- 656 stránok

- 23 hodin čítania

Die anhaltende Niedrigzinsphase setzt viele Sparer unter Druck. Doch der Finanzmarkt bietet zahlreiche Chancen, um mit überschaubarem Risiko Rendite zu erzielen. Für jeden, der diese Chancen wahrnehmen und langfristig vorsorgen möchte, bietet Geldanlage wie die Profis das Wissen und die bewährten Strategien von 40 namhaften Autoren, die problemlos auf die private Vermögensanlage übertragen werden können. Dabei werden zum einen die wichtigsten Einsteigerthemen behandelt: Wie findet man die richtige Risikoklasse für sich? Wie einsteigerfreundlich sind Aktien, Fonds und ETFs? Welche Steuerfragen sind zu beachten? Zum anderen werden die aktuellen Megatrends erklärt – alternative Energien, Kryptowährungen und Immobilienboom. Wo sind hohe Gewinne zu erzielen, wo überwiegt das Risiko? Ein unverzichtbarer Ratgeber für jeden, der langfristig mehr aus seinem Ersparten machen will.